近日,忙于解除财务危机的海航再度身陷“拖欠航油公司款项”风波——海航拖欠中国航空油料集团款项30亿元,中航油向海航发出了最后通牒,要求海航于2018年3月16日16点前支付油款及违约金,并作出不再发生拖欠油款的书面承诺。

详情请查看往期报道:海航拖欠多笔航油款,即将遭供应商“断油”

3月6日,海航方面回应表示,海航一如既往以旅客权益为先,持续保持安全稳定的生产运营,确保旅客的顺利出行。对于各类不实言论和蓄意诽谤,海航将依法追究责任。感谢并欢迎社会各界对于海航的关注和监督。

(加油中的海航客机 摄影:网友@吃瓜群众)

✈ 航油被断,海航资金问题可能要比其所承认的更严重

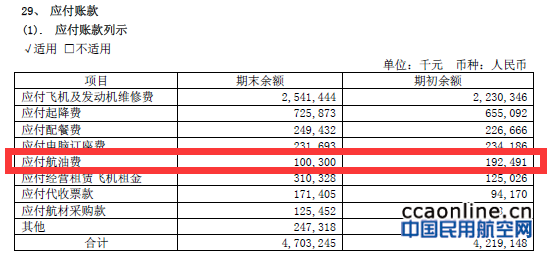

(来源:海航控股2016年年度报告)

航空油料一般是航空公司最大的成本支出项,约占总成本的30%,具体要视国际原油的价格而定。2016年,海航控股的燃油成本达到78.6亿元,占总成本的25%,而海航控股公开的财报数据显示,截止2016年年底,海航的“应付航油费”为1亿元,而截止到2017年6月30日,“应付航油费”为3.24亿元,属于行业正常现象。

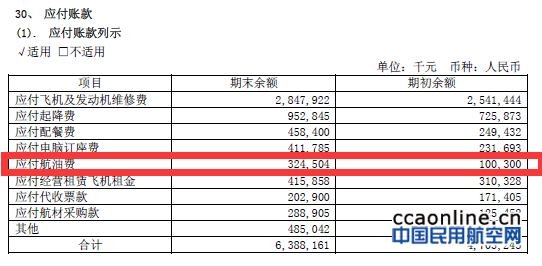

(来源:海航控股2017年半年度报告)

但是,到了下半年,海航集团的财务危机并没有解除,反倒是影响了旗下航空公司按时支付“航油费”的能力。

虽然海航多次表达自身的财务状况良好,但仍有不少业内人士表示,海航的资金问题可能比其承认的要更加严重。并且,断油不是海航近日唯一的负面消息。2017年,被传进入严格限制境外投资的重点名单,集团面临流动性问题,进入2018年,海航仍旧风波不断。

✈ 开卖最重要的海外资产,史上最大裁员,海航自救堪称壮士断腕

在回应"拖欠中航油30亿"不到一天时间内,3月2日,海航连续被曝计划裁员10万人,并且计划出售所持14亿美元(约合88.8亿人民币)希尔顿酒店Park Hotels股份。

详情请查看往期报道:外媒:海航集团计划全球裁员近25%,涉及约10万人

海航集团拟出售所持Park Hotels &Resorts股份

3月2日上午,彭博社援引新兴市场智库REDD消息称,海航计划在全球范围内裁员 10 万人,占其本体及关联公司员工总数近四分之一。如果传闻属实,这将是海航历史上规模最大的单一裁员计划

3月3日,据《华尔街日报》及路透社消息,海航计划全部或部分出售其持有的在美国经营多间希尔顿酒店的Park Hotels & Resorts 25%股份,估值约为13.9亿美元。

同时,据英国《金融时报》称,到今年2月16日,海航所持德银股份,下降至8.8%。这已经是今年2月以来海航对德银的二度减持。早在2月9日,德意志银行发布公告称,海航集团对其持股比例从9.9%下降至9.2%。粗略计算,今年2月的两次减持共可套现约为3.7亿美元(约合人民币28.7亿元)。

尽管早前海航已经出售多项海外资产,但此番出售Park Hotels股权还是引发市场强烈关注。毕竟海航在过去2年多时间中所购海外资产中,最为重要的便是希尔顿及德意志银行股权。

事实上,海航确实自去年起就已经开启了“甩卖”之路。自去年11月以来的4个月内,海航承认出售的资产和股份,至少包括纽约曼哈顿1180写字楼、西班牙NH集团超过30%的股权、悉尼写字楼、LPG的股份、德银志银行股份以及启德地块,总价值接近120亿元人民币。

不止于此,海航被曝仍有不少正在进行的出售计划。

-

2月初,有媒体消息称,海航集团将出售旗下的集装箱租赁资产SeaCo给中远海运集团,收购主体是中远海发的子公司佛罗伦租箱公司。

-

路透社的消息则透露,海航集团正在考虑出售旗下的瑞士航空地勤服务及货运服务供应商Swissport的首次公开发行(IPO),估值至少达到28.4亿美元(约合180亿人民币)。

-

此外,香港媒体的消息表示,海航已聘请摩根大通为其持有的29.5%西班牙诺翰酒店集团(NHHOTEL GROUP)股权寻找买家,估值6.32亿欧元(约合49亿元人民币)。

-

另外,多家媒体先后报道,称海航位于海口、上海、北京、苏州、嘉兴、珠海等六个城市所持地块都在寻求买家。

……

去年年末,海航透露已经处理了近百家中小公司,仅春节前后,海航处置的海外资产已接近120亿元人民币。今年还将清理1000亿元人民币的资产。各种拆墙“甩卖”加上大规模裁员计划,已经可以看出海航“断尾求生”的决心。

✈ 从买买买到卖卖卖,海航到底多缺钱

海航的缺钱,还要从它疯狂买买买,激进的并购说起。通过全球并购战略,海航集团从一个地方小航空公司,在短短20年时间,就成为中国最大的航空集团。据彭博社数据,在过去的几年中,海航累计筹资1.21万亿元,足以比肩亚马逊、强生等巨头,成为世界上最大的50家非金融公司之一。

(编者注:海南航空2011年1月被著名国际航空运输评级组织SKTRAX评定为“五星级”航空公司。这是中国内地首家航空公司获此殊荣。摄影:网友@吃瓜群众)

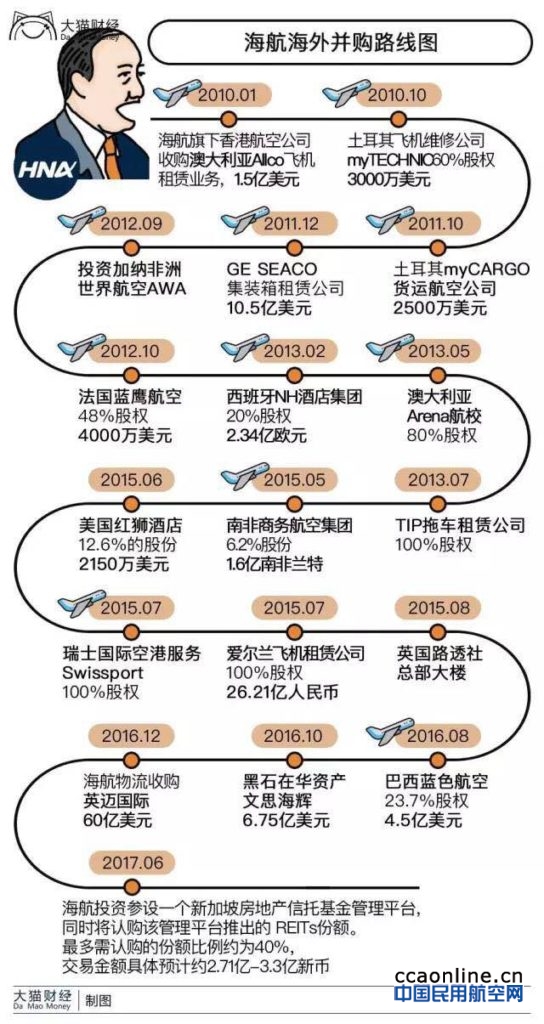

2004年通过开通国际航线,海航集团开始了一系列的全球化收购。围绕航空主业,收购国外航空公司,酒店、保障、租赁、地面服务等业务,逐渐构筑起以航空旅游、现代物流和现代金融服务的三大支柱版块,囊括航空、地产、酒店、商品零售、旅游、金融、物流、船舶制造、生态科技等业态的新型产业格局,形成全产业链的布局。集团旗下目前累计控制着9家A股上市公司、7家港股上市公司及1家A+H上市公司。

仅2015年,海航集团就实现境外并购9起,投资总额近70亿美元。截至去年,海航在全球各项收购的交易金额已经超过500亿美元,比一些国家的全年GDP都高。

然而对海航资金链问题的质疑,从海航大肆并购的开始,就一直存在着。直到去年年底集中爆发,海航旗下十家A股上市的七家子公司陆续宣布停牌,将海航资金链困局集中曝光。

2018年1月18日,海航集团董事局主席陈峰终于承认公司出现资金流动性难题。有消息人士曝料称,海航集团已告知债权人,今年一季度将有650亿元人民币的债务到期,考量资产处置等融资计划后,海航仍面临约150亿元人民币的资金缺口。

✈ 负债累累,钱从哪里来?

据路透社、英国《金融时报》等外媒报道,目前,海航总体债务规模为2500亿元左右,到2017年6月底,海航的长期债务达到3828亿元,净债务将达到税息折旧及摊销前利润的6.5倍,这意味着,该集团每年必须付出200多亿的利息。与海航关联的几家航空公司,已经逾期未付飞机租赁款超过两个月;在去年底发行了收益率为8.875%的美元债券后,海航愿意为一年期融资支付的利息已经高达11%至12%。

此外,据上市公司法定信息披露材料显示,截至12月底,海航集团旗下13家国内和香港上市公司总负债超过5800亿元,债务压力可想而知。

然而,面对风口浪尖的海航,仍然有人愿意伸以援手。

-

2018年2月9日,中信银行对海航授信200亿元,称对海航未来充满信心,并量身定制综合金融服务方案,进一步深化双方战略合作伙伴关系。

-

2017年11月,山西省农村信用社联合社与海航签署战略合作协议,计划为海航提供5年期总额为100亿元人民币的战略授信额度支持,重点支持海航集团在山西省内航空旅游产业项目融资。

-

2017年12月13日,国家开发银行、中国进出口银行、中国银行、农业银行、工商银行、建设银行、交通银行、浦发银行等八家国内政策性及商业银行曾与海航商谈2018年授信事宜,参与授信洽谈的各大金融机构负责人表示,在新的一年,各银行将继续与海航集团保持全方位合作,支持海航集团发展。

这8家银行对海航集团的授信额高达8000亿元人民币,到目前为止还有3100亿人民币没有使用。

华美酒店顾问机构首席知识官赵焕焱认为,海航集团之所以能从银行借出钱,其实和早期买飞机的手法并无本质区别,还是通过借钱购买资产,然后通过资产评估抵押,再去借钱。当资产不断上涨或者评估价格上升的时候,就可以不断的扩张;而当资产下跌,杠杆收紧的时候,所借的钱就成为债务。为了还债,以更高的利息融资,或者变卖其中一部分资产,解决短期资金难题。

赵焕焱看来,作为海南省最大的企业,海航集团引发的资金链困局势必会导致银监会、证监会等监管部门的严肃处理,从而避免引发连锁反应。

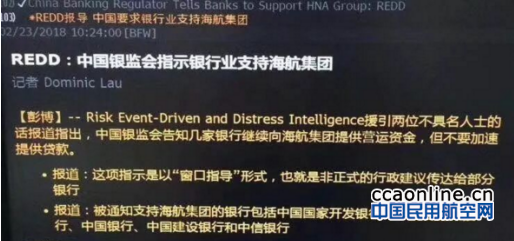

2月23日彭博社报道称,银监会以窗口指导形式通知包括国开行、中国进出口银行、中国银行、建设银行和中信银行继续向海航提供营运资金,但不要加速提供贷款。

(中国民用航空网-民航聊手综合整理报道。文中数据来源海航集团公开数据,部分文字资料摘自界面新闻、明天财经、新浪财经、商学院等)