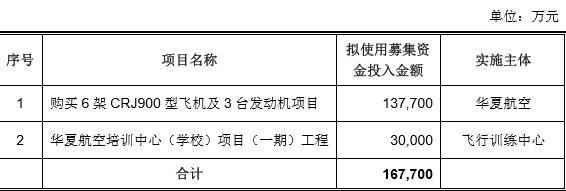

春节过后,中国证监会的网站上,出现了华夏航空报送的首次公开发行股票招股说明书,计划在深圳证券交易所发行不超过4050万股,募集资金用于扩大生产(包括购买飞机、发动机及建设培训学校)等。

在此之前,与华夏航空同为民营航空的春秋航空、吉祥航空已经顺利登陆A股,如果一切顺利的话,华夏航空将成为国内第8家上市航企,也是首家上市的支线航空公司。

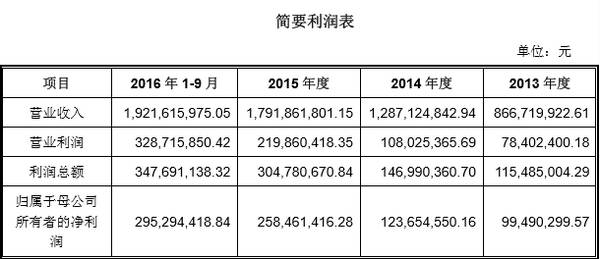

第一财经记者梳理华夏航空的招股说明书发现,公司2015年营业收入和净利润分别较上一年度增长39.21%和110.96%;2016年1-9月的营业收入和净利润则较2015年全年增长7.24%和13.18%。不过,与大多支线航空的发展模式类似,华夏航空的不少航线,也有来自政府补助方面的支持。

贡献巨大的“运力购买”

华夏航空是我国长期专注于支线航空运输的航空公司,支线航线占比95%,执飞的航班中近60%飞行时间在1小时以内。在公司收入前十名的航线上,根据航班数量统计,具有较高的市场占有率,其中有较大比例由公司独飞。

目前,华夏航空在贵阳、重庆、大连、呼和浩特、西安建立了五个飞行基地,以重庆为主运营基地。开通航线70余条,通航机场70余个。并且机队是清一色的26 架庞巴迪 CRJ900飞机,其中10架采用融资租赁方式,16架采用经营租赁方式。

据记者了解,由于华夏航空专注于支线航空领域,在干线航线上与传统四大航及其他航空公司没有形成直接竞争,主要与天津航空、幸福航空、北部湾航空等公司存在直接竞争关系;不过公司的航程较短,大多为航程800公里以下的支线航线,这也是民航受高铁冲击较大的航段,但由于公司的航线网络主要集中于偏远地区中小城市,未与高铁服务网络重叠,目前受到高铁的冲击较小。

值得注意的是,与四大航的全服务模式,春秋、西部航等的低成本模式不同,华夏航空在招股说明书中重点提到了“运力购买协议”,即除了像其他航空公司一样通过向旅客卖票赚钱;在部分航线上,华夏还直接向政府/机场(招股说明书中称为“机构客户”)出售航班运力,该部分机票仍然由航空公司对外销售,机构客户按照运力购买应支付的全部金额与航空公司对外销售的金额之间的差额来与航空公司进行实际的结算。

(图为华夏航空前五大客户构成)

对此,民航业内人士林智杰对记者分析,这意味着华夏航空只要飞一班,就能拿到一班的钱,至于航班客货收入多少,都由政府或机场客户自付盈亏。在这种商业模式下,地方能够开辟想开通的航线、以适当下浮的优惠票价,拉来更多的人头、发展当地旅游、服务当地企业,发展地区经济;而华夏航空能够规避市场风险、专心航线运行、争取到政府和机场的财政支持。

招股说明书显示,近四年来,华夏航空的机构客户运力购买收入分别占公司主营业务收入的 41%、40%、36%和34% ,公司已与约40家地方政府、机场等建立合作关系,有三分之一的收入来自于运力购买协议。

事实上,这样的合作模式,类似业内以保底形式的“政府包机”,目前国内一些支线航空公司(甚至包括干线航司),在开通一些二、三、四线城市时,也可以获得类似的不少补贴,多位行业内人士也告诉记者,很多支线航线也只有在地方政府的补贴支持下才能够保证盈亏平衡。

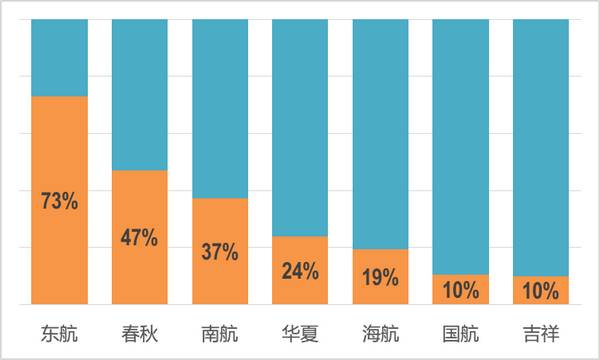

根据华夏航空的招股说明书,2013-2015年政府补助收入分别为7280万元、4471万元和3524万元,其中大头是支线航空补贴(2015年占91%)。对此,林智杰指出,如果横向比较7家公司的盈利质量(政府补助占利润总额比重),华夏的利润总额有24%来源于政府补助,而东航、春秋分别有四分之三和一半的利润来源于政府补助,由此看华夏航空的盈利质量尚可,不过需要注意的是,由于华夏航空的“运力购买协议”收益未计入政府补助,故实际盈利质量会低于数据表现。

在招股说明书中,华夏航空还表示将围绕航线网络资源和地方优势资源(农副产品、旅游资源等),重点投资旅游、生鲜以及供应链三大板块。希望通过这样的多元化投资形成产业优势互补,对冲宏观经济波动对航空主业的影响,降低企业的运营风险。

支线市场仍待开发

按航点划分,目前华夏航空覆盖的支线航点占国内支线航点的36%;按航线划分,公司支线航线数量占国内支线航线总数的 11.1%,在国内支线航空市场已经算占有比较大的市场份额,但在行业总体市场份额占比还不足1%。

与欧美等成熟的航空市场相比,我国的支线航空网络也小得多,支线航空市场规模依然偏小、部分支线机场利用率也偏低。

比如在北美,有2/3的机场由支线航空公司独飞,早在2010 年,全球第一大机场亚特兰大的起降航班中,就有 31.8%为支线航班,美国第二大机场芝加哥机场则有63.3%为支线航班。而与国际水平比较,我国每万平方公里仅有0.2个机场,远低于美国(0.6个)、日本(2.59个)等发达国家和地区的标准,也低于同为发展中国家的印度(0.38个)、巴西(0.85个)。

此外,与干线节点城市相比,我国中小城市的通达性仍存在巨大差距。我国 40 多个航空干线节点城市航空通达性指标时间平均在5个多小时,而其余航空支线节点城市的支线通达性指标时间平均在 14 个多小时,支线航空网络的通达性指标远远落后于干线航空网络的发展水平。

不过,在巴西航空工业集团大中华区商用飞机市场总监王凤鸣看来,中国的支线航空市场仍有很多蓝海待开发。“目前中国低于110座以下的支线飞机占运营飞机的比例只有6%左右,而欧美普遍在20%~30%,其实在中国还有大量适合70~130座级飞机的市场没有人飞,将近一半的机场每天加起来的航班量不到4个,70%左右的航线每一天的航班不到2班。”

王凤鸣认为,这与国内航空公司的航线网络布局策略有关,主要还是将北上广深等繁忙城市作为枢纽。而事实上,一些二线城市可能更适合打造一些区域航空枢纽,把周边500、600公里的支线机场通过区域枢纽连接起来。“我们认为,中国应该有10个或者12个以上的区域性枢纽,而70~130座的飞机可以提供更好的衔接、更多的频次,提高机场的利用率。”

这也是华夏航空正在拓展的经营策略。公司除了将航线网络的触角伸至干线航空无法企及的众多地区,以在干线航空网络之外形成错位竞争的优势,还希望在主要区域枢纽形成支线对国内干线、国际航线的支持,从而实现干支结合的网络效应。

据记者了解,为了加快“干支结合”,华夏航空已与国内主要干线航空公司及区域航空公司签署了代码共享及 SPA 协议,开展中转联程业务。目前,华夏航空的航班上有15%以上的旅客通过购买联程航班,或者自己购买后续航班机票来“中转”,这也是公司未来希望加快拓展的方向。

与此同时,引进干线飞机也已经在华夏航空的计划之中,力争到2020年末飞机总数达到66 架,其中CRJ900飞机50架、A320飞机16架(2017年起引进)。并计划在“十三五”初期陆续开通至东南亚、日韩和港澳台等国际和地区航线。

而华夏航空的竞争对手北部湾航空已经引进了3架空客320飞机,天津航空更是引入A330宽体机,并开通伦敦、奥克兰等洲际航线, 逐步向枢纽网络型航空转型。(来源:一财网 陈姗姗)